El año pasado, unos pocos valores dominaron la evolución de los mercados bursátiles estadounidenses. Los inversores acudieron en masa a un grupo de valores que se conoció como los “Siete Magníficos”. Estas siete empresas -Alphabet, Amazon (NASDAQ:), Apple (NASDAQ:), Meta (NASDAQ:), Microsoft (NASDAQ:), Nvidia (NASDAQ:) y Tesla- proceden de distintos sectores, pero todas tienen modelos de negocio muy vinculados a la tecnología ya la actual moda de la inteligencia artificial (IA). Muchas de estas empresas han vuelto a presentar excelentes resultados en la última temporada de presentación de informes, impulsando a nuevos máximos.

A pesar de estos impresionantes resultados, recomendamos una cuidadosa selección de estos grandes valores con una visión realista de las previsiones de beneficios. A mayor largo plazo, también podrían encontrar rentabilidades más atractivas en otras partes del índice.

La concentración en su contexto

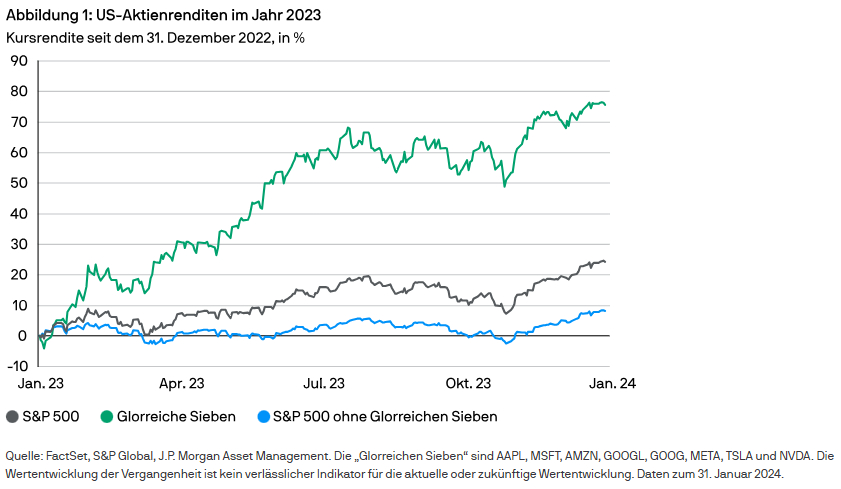

La creciente concentración del mercado de renta variable estadounidense ha llamado la atención y suscitado cierta inquietud durante el pasado año. Casi el 90% de las ganancias del S&P 500 en 2023 procedieron de solo siete valores. Mientras que el índice subió un 24% en el conjunto del año, la ganancia media de todos los valores incluidos fue sólo del 8,2%. El S&P 500 está más concentrado hoy que en la década de 2000, durante la burbuja tecnológica. Así que, por ahora, podemos decir que el S&P 500 sube incluso sin los Siete Magníficos, pero con mucha más fuerza con ellos.

¿Es preocupante esta concentración?

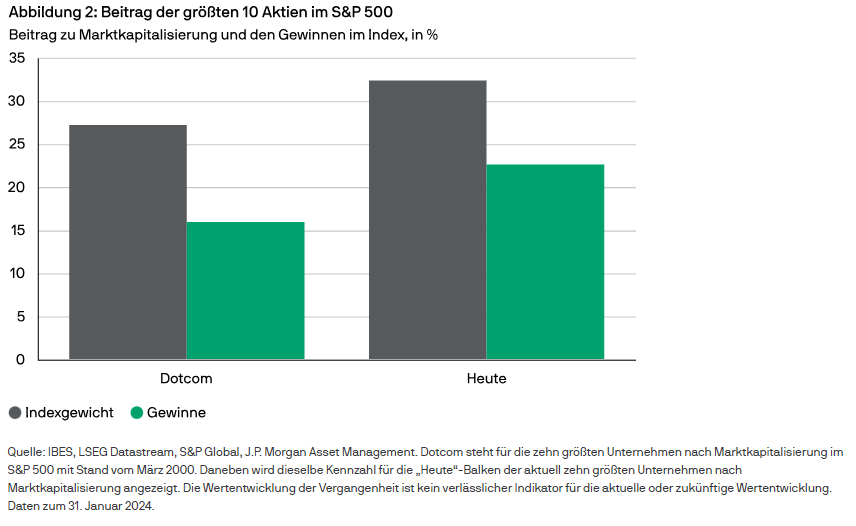

Un aspecto tranquilizador del mercado bursátil actual es que las megacaps han demostrado su enorme potencial de beneficios en comparación con la década de 2000. Estas empresas aportan una gran parte de la capitalización bursátil del S&P 500 y también generan una parte significativa de los beneficios, más que durante el boom de las puntocom. Así pues, las megacaps de hoy son confiablemente rentables, y sus valoraciones no se basan únicamente en esperanzas de crecimiento futuro.

Esta mayor contribución a los beneficios se debe en parte a sus elevados márgenes de beneficio. Los márgenes de beneficio de los diez mayores valores eran de casi el 20% a finales de 2023, frente al 12% del índice en su conjunto. Si las megacaps siguen logrando un crecimiento de los beneficios significativamente superior al del resto del mercado, podrían “crecer” gradualmente dentro de sus elevadas valoraciones.

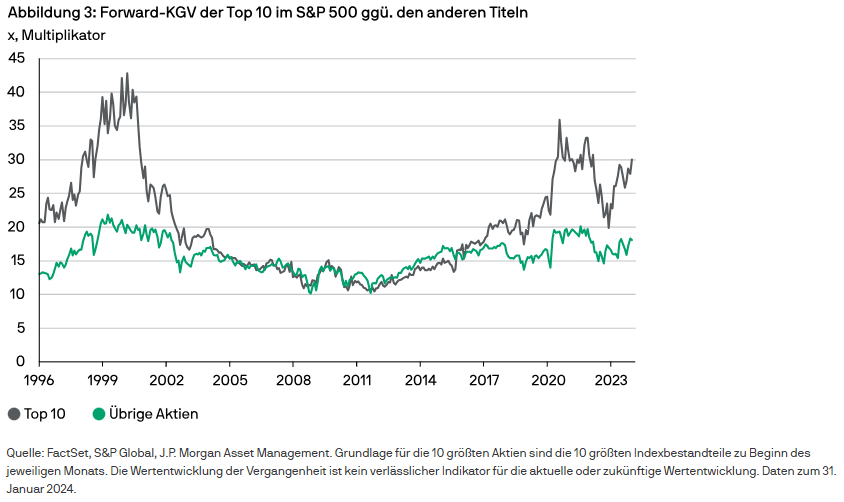

Sin embargo, con cada nuevo resultado trimestral sólido, también aumentan las expectativas de crecimiento futuro. Los diez mayores valores del S&P 500 cotizan con un PER previsto de 30, basado en un crecimiento de beneficios previsto más rápido que el del resto del índice, que tiene un PER previsto de 18.

El cumplimiento de estas expectativas también depende de si el actual bombo publicitario de la IA resulta justificado. Aunque las megacapitales operan en sectores diferentes, están unidas por la expectativa de que la IA genere beneficios excepcionalmente elevados en los próximos años. Los fabricantes de chips esperan un fuerte crecimiento de la demanda, los proveedores de servicios publicitarios quieren utilizar la IA para mejorar la experiencia del usuario y los fabricantes de automóviles planean utilizar la IA para la conducción autónoma.

Si el bombo de la IA resulta exagerado, las megacaps podrían tener dificultades para mantener las previsiones de beneficios actuales. Esto podría provocar una corrección de sus valoraciones, similar a la burbuja puntocom.

Los posibles procedimientos antimonopolio constituyen un riesgo importante. Cuatro de los Siete Magníficos están actualmente inmersos en procedimientos de este tipo. Si los veredictos no les son favorables, los márgenes y beneficios de estas empresas podrían verse presionados en el futuro.

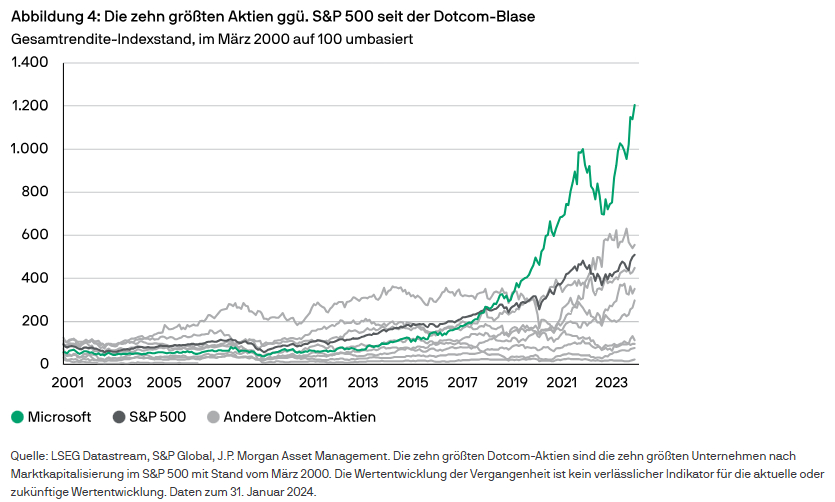

Los inversores también deben tener en cuenta que en periodos de entusiasmo tecnológico, todas las empresas suelen beneficiarse, pero es difícil identificar a los ganadores a largo plazo. Durante el boom de las puntocom, Microsoft cotizaba a un PER a plazo de 51, Intel (NASDAQ:) a 40. Desde entonces, Microsoft ha rendido más de un 1,100%, bastante más que el 400% del S&P 500. Intel, por Por su parte, se ha revalorizado más de un 1%. Intel, en cambio, sólo ha logrado un 13%. La experiencia y los análisis detallados son cruciales para realizar previsiones confiables y operar con éxito en bolsa.

Perspectivas para el S&P 493

No se sabe con certeza si la IA cumplirá las elevadas expectativas, pero es improbable una evolución similar a la de la década de 2000. ¿Pueden los demás valores -el S&P 493- ponerse a la altura?

Si la IA es realmente transformadora, otros sectores de la economía también podrían beneficiarse del aumento de la productividad y de los beneficios. Históricamente, los valores más pequeños y menos caros suelen obtener mejores resultados tras periodos de alta concentración y diferenciales de valoración. En los cinco años siguientes a un aumento de la diferencia de valoración entre los diez valores mayores y el resto del S&P 500, el S&P 500 ponderado por igual ha superado normalmente al índice ponderado por capitalización bursátil.

Sin embargo, esta convergencia puede llevar tiempo. A corto plazo, no está garantizado que las empresas más pequeñas obtengan mejores resultados. Pero para los inversores con un horizonte a medio o incluso largo plazo, existen oportunidades prometedoras en el mercado más amplio.

Conclusión

Los Siete Magníficos tienen una gran importancia para el mercado bursátil y han demostrado su capacidad para generar buenos rendimientos. Sin embargo, los inversores deben asignar activamente su capital a estas megacapitalizaciones y favorecer a las empresas que tengan mejores perspectivas de cumplir las elevadas expectativas de beneficios.

La experiencia demuestra que se producirá una nivelación de los rendimientos. En la situación actual del mercado, hay buenas oportunidades para reequilibrar las carteras y evitar una dependencia excesiva de un pequeño grupo de valores, aunque sean gloriosos.

Siempre es aconsejable estar más diversificado y tener en cartera empresas de distintos sectores que no dependan de otros. Además, no debemos centrarnos únicamente en EE.UU., ya que también vemos muy buenas empresas en Europa y China y, por tanto, muy buenas oportunidades para nosotros como inversores.

Por último, echamos un vistazo al índice S&P 500. Pero no sólo eso, hoy comparamos este índice con su homólogo europeo, el EuroStoxx600 y el índice chino. Creemos que deberíamos analizar más detenidamente los tres bloques económicos, ya que en cada región nos esperan oportunidades de muy alto rendimiento:

Análisis del S&P 500

El índice está mostrando una gran fortaleza. Fue muy importante que el índice superara los 5262,26 puntos, ya que esto puso claramente de relieve que está y seguirá en una tendencia alcista. Ya no esperamos un desplome que lleve el precio por debajo del mínimo de 3491,58 puntos.

Por el contrario, suponemos que seguirá subiendo a largo plazo. Vemos el objetivo a largo plazo en la zona del recuadro rojo de la parte superior del gráfico, entre 6423,27 puntos y 8235,41 puntos. Seguramente habrá correcciones más fuertes en detalle, pero éstas ya no pondrán en peligro la tendencia alcista. Puedes encontrar un análisis detallado en nuestro canal de YouTube.

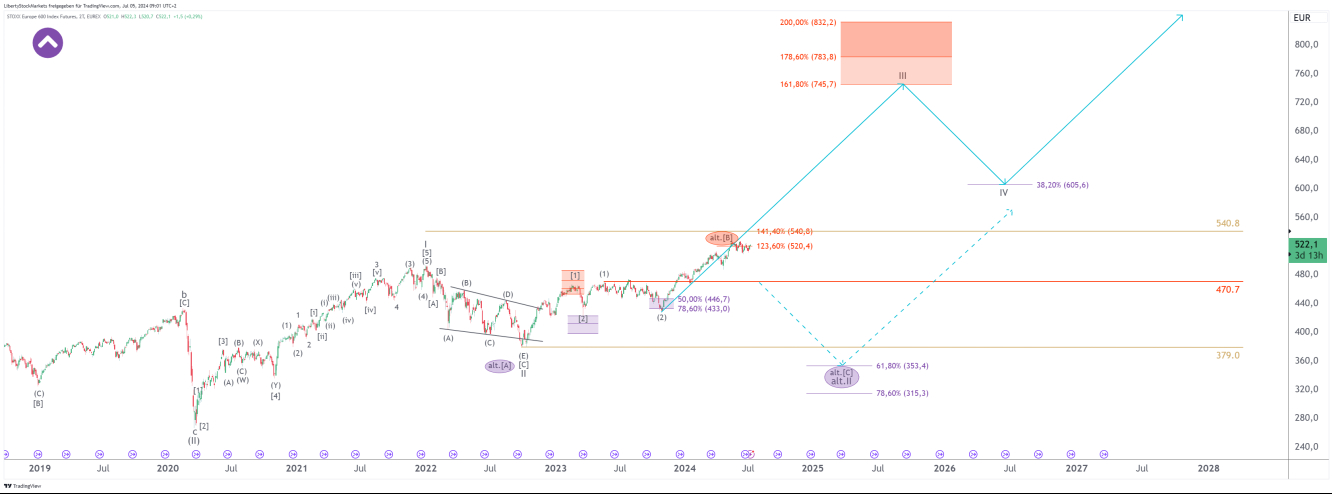

Índice Euro Stoxx 600

El índice EuroStoxx600 es igual de alcista que el S&P 500, aunque todavía existe el riesgo de una fuerte caída de los precios porque el EuroStoxx600 todavía no ha podido superar los 540,8 puntos. Esto es importante porque hasta entonces hay margen para una corrección al alza. En el peor de los casos, debemos esperar que el índice se desplome y que el mínimo final se forme sólo en la zona del círculo morado, entre 353,4 puntos y 315,3 puntos.

Sin embargo, creemos que esto es menos probable. Es más probable que el índice se encuentre en una fuerte tendencia alcista con el próximo objetivo a largo plazo en la zona del recuadro rojo en 745,7 puntos a 832,2 puntos. Puedes encontrar un análisis detallado en nuestro canal de YouTube.

Seng colgante

A diferencia de los otros dos índices, el mercado chino sigue en corrección. Pero creemos que se encuentra en el último movimiento bajista, cuyo objetivo vemos en la zona del cuadro morado entre 13387,95 puntos y 11001,67 puntos. Allí se formará un fondo a largo plazo y entonces el mercado chino podrá subir con mucha fuerza. En nuestra opinión, completará un cambio de tendencia una vez finalizado el movimiento bajista y luego seguirá siendo muy alcista durante años.

Otra posibilidad es que el índice ya haya conseguido invertir la tendencia. Sin embargo, debería superar los 19706,12 puntos lo antes posible. Sin embargo, creemos que esto es menos probable porque muchos valores de este índice siguen en tendencia bajista final. Puedes encontrar un análisis detallado en nuestro canal de YouTube.

Descargo de responsabilidad/advertencia de riesgo:

Los artículos aquí ofrecidos son meramente informativos y no constituyen recomendaciones de compra o venta. No deben entenderse ni claramente ni implícitamente como garantía de una evolución concreta de los precios de los instrumentos financieros mencionados ni como una llamada a la acción. La adquisición de valores conlleva riesgos que pueden conducir a la pérdida total del capital invertido. La información no sustituye el asesoramiento experto en inversiones adaptadas a las necesidades individuales. No se asume ni expresa ni implícitamente responsabilidad ni garantía alguna por la actualidad, corrección, idoneidad e integridad de la información facilitada ni por pérdidas financieras. No se trata expresamente de análisis financieros, sino de textos periodísticos. Los lectores que toman decisiones de inversión o realizan transacciones basándose en la información aquí facilitada lo hacen bajo su propia responsabilidad. Los autores pueden poseer valores de las empresas/valores/acciones comentadas en el momento de la publicación, por lo que puede existir un conflicto de intereses.

Última hora Portal de noticias 24/7

Última hora Portal de noticias 24/7

Comments are closed.