Según casi cualquier medida que cite, las acciones estadounidenses están disfrutando de una racha. A pesar de los numerosos riesgos globales, el sentimiento de los inversores por las acciones estadounidenses es resistente. La pregunta, como siempre, es cuándo es el momento oportuno para tomar algunas de las ganancias y redistribuirlas en otras clases de activos.

Existen innumerables formas de participar en análisis oportunistas de reequilibrio de cartera, pero una buena manera de comenzar es perfilando el rendimiento. Para la renta variable estadounidense, el argumento para reducir las expectativas parece persuasivo. En la medida en que el rendimiento esperado evolucione inversamente con el rendimiento rezagado, la historia reciente proporciona una base para pensar en el riesgo.

Mientras tanto, la opinión de que el mercado bajista de bonos ha terminado está atrayendo más atención. El futuro es incierto como siempre, por supuesto, pero se puede argumentar que la base está preparada para una ronda de reequilibrio de cartera.

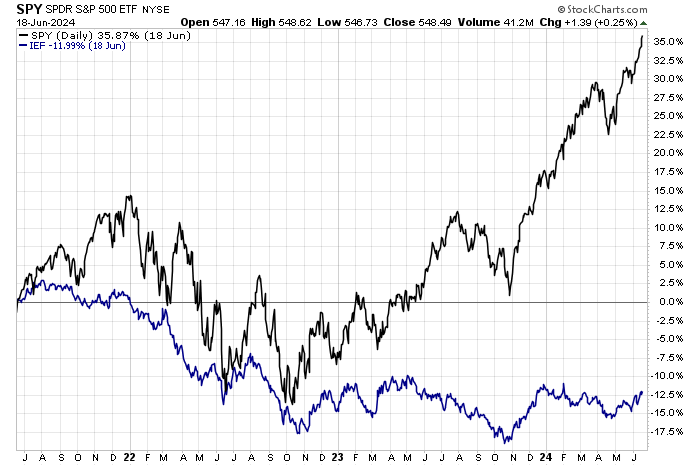

Considere cómo se comparan las acciones estadounidenses y los bonos del Tesoro en los últimos tres años, basados en un conjunto de ETFs: para acciones y para bonos del gobierno. La divergencia es un abismo.

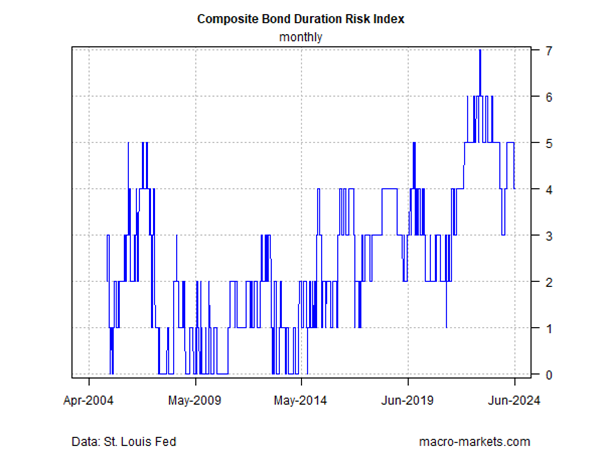

Como escribí a principios de esta semana, una medida multifactorial del sesgo direccional para los rendimientos de los bonos del Tesoro sugiere que lo peor del mercado bajista de bonos ha pasado (ver gráfico a continuación). Otros analistas están llegando a la misma conclusión. “Hemos visto el pico de rendimientos”, dice Stephen Miller, estratega de inversiones de GSFM en Sydney. “Los bonos vuelven a tener un lugar merecido en una cartera de múltiples activos”.

Los bonos del Tesoro de Estados Unidos (símbolo IEF) han comenzado a mostrar recientemente un sesgo al alza. Si bien aún es temprano para hablar de un rebote definitivo, es plausible que estemos en las primeras etapas de una recuperación extendida. De ser así, las probabilidades empiezan a inclinarse a favor de una perspectiva optimista para los bonos.

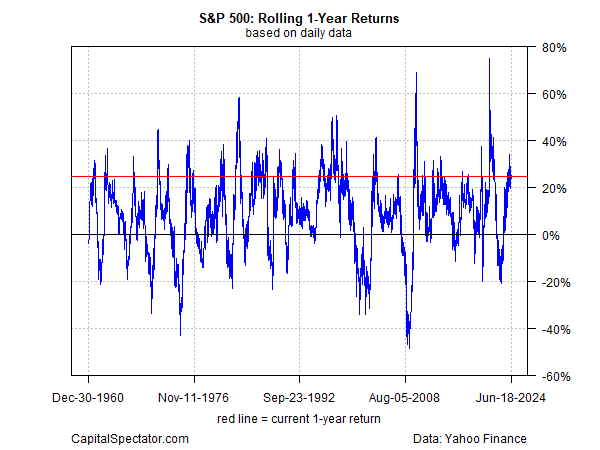

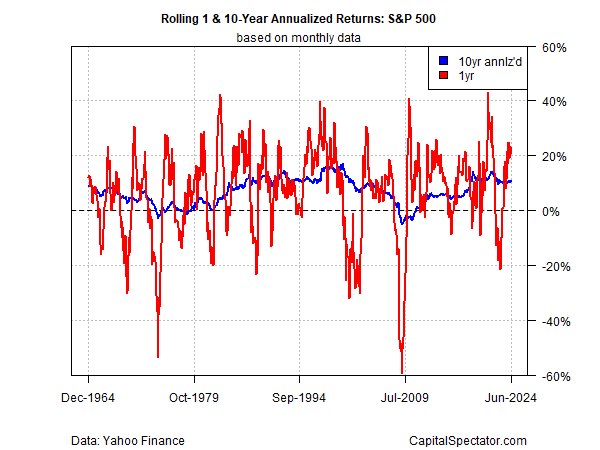

Mientras tanto, las acciones estadounidenses parecen sobreextendidas. Comenzamos con un perfil de rendimiento continuo a un año para el. El aumento del 24% durante el último año (hasta el 18 de junio) aún no ha alcanzado los picos extremos de la historia, pero claramente se encuentra en un nivel alto que rara vez se experimenta.

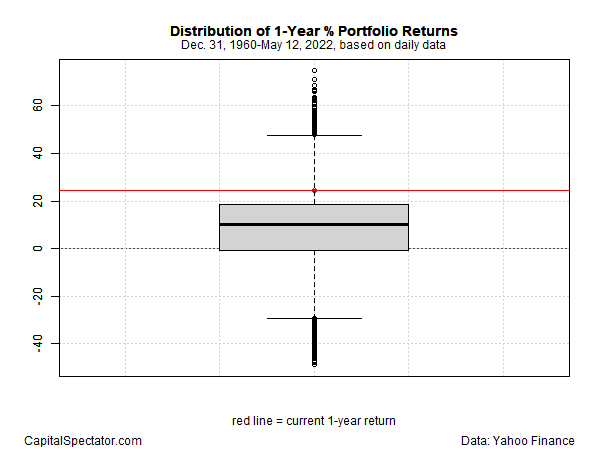

Para una visión más clara de cómo el cambio actual a un año del S&P se compara con las décadas pasadas, el siguiente gráfico recuerda que un aumento del 24% está muy por encima del rango intercuartil que (cuadro gris) marca la mayor parte de la distribución de retornos para los últimos 60 años o más.

Tomando una vista a más largo plazo, también queda claro que el rendimiento a 10 años del S&P 500 también es elevado. La ganancia anualizada del 10.9% para el índice se encuentra actualmente en el percentil 75.

Para ser claros, el análisis anterior no permite realizar pronósticos fiables a corto plazo, pero sí permite evaluar las probabilidades implícitas de lo que vendrá después. Sin embargo, no olvidemos que el mercado está convencido de que varios factores se han alineado para que las acciones estadounidenses deban ser favorecidas sobre la mayoría de las demás clases de activos. Cuándo, o si acaso, ese sesgo de sentimiento cambiará, es una incógnita.

Sin embargo, desde una perspectiva de riesgo calculada, las probabilidades comienzan a favorecer el reequilibrio. El argumento es especialmente convincente para las carteras que contienen bonos que están muy por debajo de los pesos objetivo, es decir, las carteras asignadas a acciones estadounidenses a niveles muy por encima de los objetivos.

¡NO DEJES PASAR LA OPORTUNIDAD! Aprovecha el descuento espectacular de 50%+10% para adquirir las poderosas herramientas de InvestingPro. Como lector de este artículo, te otorgamos el código MEJORPRO para que adquieras tu suscripción con una rebaja adicional del 10% sobre los precios de promoción actuales.

Última hora Portal de noticias 24/7

Última hora Portal de noticias 24/7

Comments are closed.